-1-

'2020년은 경기 개선으로 금리가 상승할 가능성이 높고, 특히 미국 외 지역들의 경기가 아웃퍼폼할 수 있지만, 주가는 밸류에이션과 레벨 부담이 있다' 라는 전망에 기반한 포지션들의 손절이 유발되고 있다는 것이 연초부터 어제까지의 흐름을 이해하는 나의 시각이다. 개인적으로는 그 트리거가 hard data의 부진이 되지 않을까 싶었지만, 월초에는 이란 지난주에는 코로나바이러스라는 의외의 재료가 유입된 상황. 지나고 보면 특별한 영향력이 없을 것이 분명한 재료들에 가격 반응이 크다는 것은 기형성된 포지션이 그만큼 무겁다는 의미.

-2-

1/5 의 대화.

"이란 이슈에 대해서 어떻게 생각하니?"

"이란이 까불다가 응징 당한 것이라서 확전 가능성은 매우 낮다고 봐요. 그리고 예전 중동발 지정학적 리스크 사례를 찾아보면 유가 상승을 이유로 오히려 금리가 올랐던 적도 있어요"

"나도 그렇게 생각하는데 그럼 이번엔 금리가 왜 이렇게 하락하는걸까?"

"이슈가 무게감이 있는게 아니라 지표 개선이나 발행을 근거로 한 숏이 연초부터 너무 많았다고 봐야겠죠"

"그게 맞는 것 같네. 그런데 그럼 문제는 이런 경우에 어떻게 했어야 옳은걸까? 경기가 개선될 가능성이 높지만 그런 포지션이 너무 많으니 롱을 잡아뒀어야 한다는 것은 또 이상하지 않아? 심지어 그렇더라도 포지션이 너무 많다는 것은 또 뭘 보고 판단해?"

"포지션이 무겁다는 것을 확인할 수 있는 특별한 데이터는 없다고 생각해요. CFTC니 주체별 수급이니 별걸 다 해봐도 저는 아직까지 맞는걸 본 적이 없어요. 그리고 이번에는 ISM 발표를 앞두고 있었으니 숏을 해볼만 했다고 저도 생각하구요. 다만, 1) ISM을 앞두고 있으면 경계감 때문에 미리 금리가 상승해야 할텐데 그렇지 않으니 일단 줄여본다거나, 2) 이란 이슈가 처음 유입되어 금리가 하락한 뒤 바로 되돌림이 없다는 점에서 이상함을 느끼고 빠져나오는 대응을 했어야 맞는거겠죠."

-3-

이란의 이라크 미군 기지 타격이 있던 날은 어디서 팔아야 할까만 생각했는데, 이정도 기울기와 이슈의 공포감이면 숏스탑이 나올대로 다 나올 것이라고 봤기 때문. 하지만 코로나바이러스는 이슈 유입 후 일단은 체이스를 했다. 합리적으로 봤을 때 질병 리스크의 확산 가능성이 높지 않으므로 오히려 손절이 한큐에 다 나오지 않을 것이라고 생각했기 때문. 이제는 레벨상 이미 '바이러스 리스크가 어디까지 확산될지 모르니 사놓긴 해야겠다'라는 영역까지 왔다고 판단 중.

-4-

Hans Redeker의 해고로 한달 조금 넘는 시간 동안 FX morning을 읽지 못하고 있다. 리폿이 부활할 가능성도 거의 없어 보이고, 마땅히 대체할 리폿을 찾기도 어려운 상태. 2년반이라는 나름 긴 시간 동안 매일 번역하던 루틴이 사라져서 많이 아쉽다. 게다가 1) 그 새벽 시간이 딱히 다른 생산적인 일로 채워지는 것 같지도 않고, 2) 하루에 활자 두 페이지를 덜 읽는 만큼 매일매일 조금씩 무식해져가는 것이 아닐까 싶어 마음 어딘가가 불편하기도 하다. 연휴 이후 새로운 팀에서의 일이 안정화되는대로 일단 GS의 Global Markets Daily를 해보면 어떨까 생각 중.

-5-

눈 앞에 펼쳐진 자연이나 공간을 보면서 그림 혹은 영화 같다는 표현을 하게 되는 경우는 꽤 많다. 그렇지만 그 객체가 인간일 때 그런 생각을 하게 되는 것은 흔한 일이 아니다. 샌프란시스코에서의 2019년 12월 27일은 몇 번을 곱씹어도 고귀하다.

2020년 1월 25일 토요일

2020년 1월 5일 일요일

해피 뉴이어

-1-

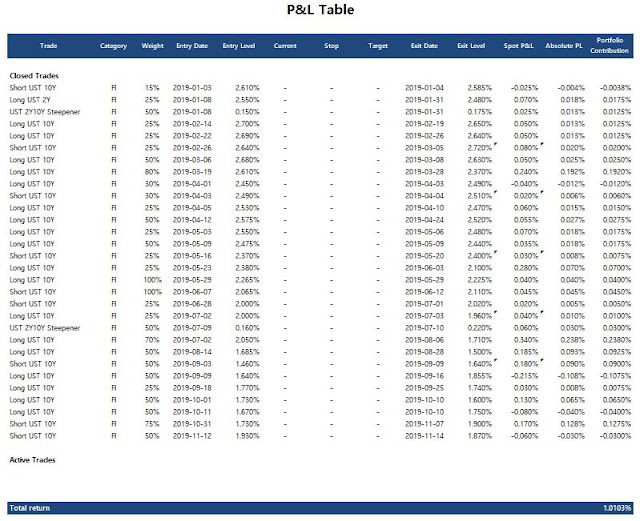

지난 10월 포스팅 직후 연준은 기준금리를 추가로 인하하면서 당분간 관망 모드를 유지할 것이라는 인상을 남겼다. 연준의 마지막 인하, 지표 개선 기대감을 배경으로 11월 초 지표 발표를 노린 숏을 간 것이 사실상 작년의 마지막 매매.

돌이켜 종합해보면 2019년은 매매에 아주 큰 미련이 남지는 않은 해였다. 재료나 전망 보다는 가격 레벨에 대한 집중도와 비중을 높인 점, 일중 매매 전략을 재정비한 점, 가격이나 전망이 아닌 생각에 대한 행동의 원칙을 추가한 점(예를 들어 밀릴 때 살 생각이라면 지금 일단 조금이라도 산다) 등 다양한 셋팅들이 긍정적으로 작용했다. 그렇지만 가장 파워풀했던 것은 '연준의 정책에 부합하는 방향으로 여러번 돌파 시도가 나오면 따라간다' 라는 원칙이었는데, 2018년을 겪으면서 추가한 원칙이라서 더 의미가 있었던 것 같다. 물론 대단한 강세장이었다는 점도 매우 큰 부분을 차지.

올해의 화두는 1) 레벨과 사이즈의 원칙을 개선시키는 것(이것은 사실 올해가 아닌 아마도 평생의 화두), 2) 데이터 핸들링 능력 강화(스터디 컨텐츠를 아예 이쪽으로 정했다), 3) 커버 자산군 확대(팀 이동으로 기회가 생겼다). 작년보다 바빠질 수 밖에 없다.

-2-

나의 2020년 전망.

1) 미국 경기는 1분기가 저점. 작년 하반기에 추락한 soft data를 아직 hard data가 반영하지 않고 있는데, 계절적 요인과 겹쳐 1분기까지 hard data의 추가 둔화가 관찰된다. 그러나 2019년 연준의 기준금리 인하 덕분에 올해 경기는 2분기부터 반등에 성공.

2) 연준은 기준금리를 동결. 그러나 향후 인상 사이클이 재개될 것이라는 우려가 하반기 중에 부각되기 시작.

3) 금리는 hard data가 반등하는 시기에 베어 스팁. 하반기에는 베어 플랫.

4) 미중 관계가 다시 악화되더라도 큰 영향을 미치지 못한다. 이미 연준은 기준금리를 3회 인하했다.

5) 미국 주식은 1분기 조정 후 강세.

6) 글로벌 경기회복을 배경으로 한 EM이나 미국 외 지역의 아웃퍼폼은 관찰되지 않는다. 연준의 3회 인하는 미국 경기를 부양시키기에는 충분할 수 있어도 글로벌 경기 전체를 호황으로 만들기에는 불충분하다.

7) 트럼프는 재선에 성공.

지난 10월 포스팅 직후 연준은 기준금리를 추가로 인하하면서 당분간 관망 모드를 유지할 것이라는 인상을 남겼다. 연준의 마지막 인하, 지표 개선 기대감을 배경으로 11월 초 지표 발표를 노린 숏을 간 것이 사실상 작년의 마지막 매매.

돌이켜 종합해보면 2019년은 매매에 아주 큰 미련이 남지는 않은 해였다. 재료나 전망 보다는 가격 레벨에 대한 집중도와 비중을 높인 점, 일중 매매 전략을 재정비한 점, 가격이나 전망이 아닌 생각에 대한 행동의 원칙을 추가한 점(예를 들어 밀릴 때 살 생각이라면 지금 일단 조금이라도 산다) 등 다양한 셋팅들이 긍정적으로 작용했다. 그렇지만 가장 파워풀했던 것은 '연준의 정책에 부합하는 방향으로 여러번 돌파 시도가 나오면 따라간다' 라는 원칙이었는데, 2018년을 겪으면서 추가한 원칙이라서 더 의미가 있었던 것 같다. 물론 대단한 강세장이었다는 점도 매우 큰 부분을 차지.

올해의 화두는 1) 레벨과 사이즈의 원칙을 개선시키는 것(이것은 사실 올해가 아닌 아마도 평생의 화두), 2) 데이터 핸들링 능력 강화(스터디 컨텐츠를 아예 이쪽으로 정했다), 3) 커버 자산군 확대(팀 이동으로 기회가 생겼다). 작년보다 바빠질 수 밖에 없다.

-2-

나의 2020년 전망.

1) 미국 경기는 1분기가 저점. 작년 하반기에 추락한 soft data를 아직 hard data가 반영하지 않고 있는데, 계절적 요인과 겹쳐 1분기까지 hard data의 추가 둔화가 관찰된다. 그러나 2019년 연준의 기준금리 인하 덕분에 올해 경기는 2분기부터 반등에 성공.

2) 연준은 기준금리를 동결. 그러나 향후 인상 사이클이 재개될 것이라는 우려가 하반기 중에 부각되기 시작.

3) 금리는 hard data가 반등하는 시기에 베어 스팁. 하반기에는 베어 플랫.

4) 미중 관계가 다시 악화되더라도 큰 영향을 미치지 못한다. 이미 연준은 기준금리를 3회 인하했다.

5) 미국 주식은 1분기 조정 후 강세.

6) 글로벌 경기회복을 배경으로 한 EM이나 미국 외 지역의 아웃퍼폼은 관찰되지 않는다. 연준의 3회 인하는 미국 경기를 부양시키기에는 충분할 수 있어도 글로벌 경기 전체를 호황으로 만들기에는 불충분하다.

7) 트럼프는 재선에 성공.

피드 구독하기:

덧글 (Atom)